"Не было ни гроша, да вдруг алтын" (+2)

"Кузнецкий рабочий" возобновляет свою деятельность.

Как вы относитесь к многожёнству?

Нравятся ли вам провокационные названия?

Что бы вы спросили у В. Путина?

...

Справедливость по прогрессивной шкале

На прошлой неделе Минфин представил параметры прогрессивной шкалы налога на доходы физических лиц (НДФЛ) и другие изменения налоговой системы.

Главное, пожалуй, новшество — это то, что при доходах выше 2,4 миллиона рублей в год будет начинаться прогрессивная шкала в НДФЛ.

Для граждан с месячным доходом меньше 200 тысяч ставка НДФЛ останется на том же уровне — 13%.

Но и это не предел: при доходах от 2,4 до 5 миллионов рублей в год ставка НДФЛ 15%, при доходах от 5 до 20 миллионов — 18%; при доходах от 20 до 50 миллионов — 20%. А все, что выше, будет облагаться налогом 22%. Отдельно стоит напомнить, что налог с повышенной ставкой будет облагаться не вся сумма дохода, а только та, что превысит базовые 2,4 миллиона рублей (или 200 тысяч в месяц).

Как полагают в Минфине, изменения коснутся примерно 2-х миллионов россиян — или 3,2% от работающего населения страны. Рассмотрим пример. Допустим, вы (или ваш сын/дочь) зарабатываете в месяц 300 тысяч рублей «грязными» — то есть начисленный доход, до вычета НДФЛ. За восемь месяцев года ваш доход составил 2,4 миллиона рублей, и с этой суммы дохода вы заплатите НДФЛ 13%, то есть 312 тысяч рублей (39 тысяч в месяц). За оставшиеся четыре месяца года вы заработали еще 1,2 миллиона рублей. И уже с этой суммы ваш работодатель как налоговый агент высчитает из вашего дохода 15% — 180 тысяч рублей (по 45 тысяч в месяц). Всего получается 492 тысячи рублей вместо 468 тысяч при прежней шкале налога.

Предлагаются и другие изменения в налоговой системе. Например, для семей с двумя и более детьми НДФЛ хотят снизить до 6%. Но не для всех — а лишь для тех, у кого доход составляет меньше полутора прожиточных минимумов по региональным меркам. Причем сначала удержат 13% налога, а потом вернут 7%. По предварительным расчётам Минфина, в 2025 году на льготу смогут претендовать семьи, в которых совокупный доход одного или двух родителей не превышает 106 тысяч рублей в месяц. Но в некоторых областях с региональными коэффициентами эти значения могут быть выше.

Для доходов от дивидендов и депозитов налоговая шкала не изменится — останутся все те же 13% и 15%.

Только повышенная ставка будет применяться уже с доходов от 2,4 миллиона рублей, а не от 5 миллионов, как сейчас. То же правило предлагается применять и для продажи ценных бумаг — с льготным периодом непрерывного владения 5 лет: если акции проданы после этого срока владения, налогом доход не облагается. За исключением тех случаев, когда доход от сделок превышает 50 миллионов рублей, — тогда НДФЛ придется платить по прогрессивной шкале.

Так же, как и НДФЛ от продажи ценных бумаг, планируется исчислять НДФЛ с продажи имущества — например, квартиры или машины — такой же подход, как с акциями: повышенная ставка применяется с прибыли выше 2,4 миллиона рублей без дальнейшей прогрессии.

Платить НДФЛ все так же не придется, если вы владели квартирой, которую продаете, дольше 5 лет, а машиной — дольше 3-х лет.

Прогрессивная шкала НДФЛ не коснется самозанятых, для них всё по-прежнему: 4% с доходов от физлиц, 6% — от юрлиц. Но, как и раньше, при доходах выше 2,4 миллиона рублей в год применяется другой вид налогообложения.

Министр финансов Антон Силуанов считает, что прогрессивная шкала снизит социальное неравенство и обеспечит регионам развитие. Ожидается, что в 2025 году бюджеты разных уровней получат от НДФЛ на 533 миллиарда рублей больше. Кроме того, Минфин считает, что даже после введения полноценной прогрессивной шкалы НДФЛ российская система сохранит конкурентоспособность по отношению к соседним странам: в Белоруссии взимается НДФЛ в 13% или 25%, в Армении — 20%, а в Азербайджане — 14% или 25%, указывает ведомство. Отмечается также, что максимальная ставка налога в Великобритании составляет 46%, в Германии — 47,5%, в Австрии — 55%, во Франции — 55,4%.

Но сравнение с другими странами не совсем корректно (если вообще возможно — ведь у нас, как уже говорилось неоднократно, «свой путь», так к чему кивать на Запад?). Например, «Известия» упоминают, что в США на федеральном уровне налог варьируется от 10 до 37%. Но при этом 10% взимается с лиц, у которых суммарный доход не превышает 11,6 тысячи долларов. А если доход за налоговый период превысил 11,8 тысячи, то с оставшихся 200 долларов взимается уже налог в 12% (суммы указаны на налоговый период — 2024). «При этом каждый штат может вводить свои собственные налоги, а в семи штатах вовсе нет подоходного налога», — отмечает издание.

Представляя проект решения, министр финансов не раз произносил слово «справедливость».

Вероятно, граждане, имеющие меньше 2,4 миллиона рублей годового дохода, должны обрадоваться такому решению: мол, пусть богатые раскошелятся.

Только при этом им самим не снижают ставку и, тем более, не определяют лимит доходов, не облагаемый налогом! Несмотря на то, что доходы большинства из этой группы редко превышают даже миллион рублей в год. Цель — явно не помочь бедным стать богаче, а наполнить бюджет деньгами.

«В рамках изменения налогов деньги пойдут на социально-экономическое развитие, включая финансирование новых нацпроектов («Семья», «Молодежь и дети», «Продолжительная и активная жизнь», «Кадры»), утверждается в материалах Минфина, — пишет РБК. — Государство увеличит вложения в инфраструктуру, в строительство жилья, дороги, финансирование мер поддержки бизнеса, развития наукоемких отраслей и сферы высоких технологий, направит деньги на развитие проектов технологического суверенитета.

«Налоговые изменения должны обеспечить поступление ресурсов для решения общенациональных задач, в том числе сокращения неравенства в обществе и в экономике, решения проблем социально-экономического развития регионов», — передал журналистам министр финансов Антон Силуанов».

Что же случилось теперь такого, что государство решило залезть в карман бизнесу? В том, что именно бизнес получит эффект от смены подходов к налогообложению, экономисты уверены.

Например, сейчас большая часть организаций и индивидуальных предпринимателей на упрощенной системе налогообложения (УСН) освобождены от уплаты НДС. Но

Минфин предлагает ввести налог на добавленную стоимость (НДС) для малого и среднего бизнеса с доходами выше 60 миллионов рублей в год: мол, у 96,8% предпринимателей и компаний на «упрощенке» выручка меньше этой суммы, поэтому мера «не коснется подавляющего большинства налогоплательщиков».

Можно будет выбрать: либо ставка НДС 20% с возможностью применять вычеты (для отдельных видов товаров — 10%), либо ставка НДС 5% при доходах до 250 миллионов рублей в год и 7% при доходах от 250 до 450 миллионов, но уже без права на вычеты.

Целью введения НДС для части бизнеса Минфин называет «выравнивание условий хозяйствования между разными экономическими субъектами, чтобы неуплата косвенных налогов в торговле не являлась конкурентным преимуществом бизнеса».

Кроме того, планируется повышение налога на прибыль с 20% до 25% (эти деньги обещают направить на поддержку бизнеса, технологических и инфраструктурных проектов). И ставка 5% этого налога (вместо нулевой сейчас) для ИТ-компаний.

Среди последствий, к примеру, НДС с «упрощенки», называют рост цен (бизнес должен будет куда-то заложить затраты на НДС, и, по всей видимости, это будет цена для потребителя), не очень-то полагаясь на мнение Минфина о небольшой доле налогоплательщиков с доходами выше 60 миллионов (заметьте, доходами, а не прибылью!). В итоге часть бизнеса просто закроется, конкуренция снизится, а за ней и качество продукции и оказываемых услуг. А объем налогов сначала вырастет, а потом сократится: рост НДФЛ и закрытие бизнеса вынудит население становиться самозанятыми, у которых ставка 4 — 6%, и количество налоговых поступлений упадет (впрочем, кто мешает государству пересмотреть ставки для самозанятых?).

А главное — бизнес начнет уходить в «серую» зону и скрывать доходы, которые будут облагаться повышенной ставкой.

«Вы главным образом ударите по бизнесу, производящему действительно высокоинтеллектуальную продукцию, — считает аналитик, преподаватель НИУ ВШЭ Евгений Коган. — В частности, вы убьете малые предприятия в области IT и доведете до ручки тех, кто производит научные и реально востребованные учебные материалы.

К чему в итоге придём?

К банкротству или закрытию десятков тысяч компаний, продукция которых реально востребована. К появлению новых методов дробления бизнеса. К уходу ряда бизнесов в тень. К резкому росту цен и (Боже, какая неожиданность!!) новому витку инфляции и новому подъему ставки ЦБ».

Хотя, конечно, трудно представить, что все эти риски в Минфине не просчитывали, готовя нововведения в налоговой политике — ведь не дилетанты там сидят! Хотелось бы верить, что и не «камикадзе», а люди, осознающие ответственность за судьбу страны в долгосрочной или хотя бы среднесрочной перспективе: Потому что при таких мерах надежды на средний класс все меньше, да и на «укрощение» инфляции тоже. Правда, буквально пару дней назад министр сообщил, что не опасается угрозы ухода от налогов из-за повышения ставок, но при этом напомнил, что за аферы с налогами предусмотрена уголовная ответственность.

Но в таком случае кому Антон Силуанов будет рассказывать про «справедливость» через год — два?

Это особенно наглядно для тех кто голосовал за Путина .

Кто же если не он.

Коней на переправе не меняют.

Боливар не выдержит двоих...

А до этого было многоооооооо всяких ещё обещалок от Путина...

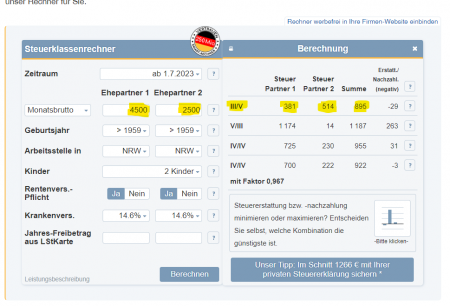

- 3000 Евро заплатит примерно 2,5% подоходного налога

- 4000 Евро налог составит порядка 5%

- 5000 Евро - порядка 8,5%

- 7000 Евро в месяц - совместно заплатят 850 евро, т.е. 12% налога..

вот так выглядит прогрессивная шкала на загнивающем..

страховой взнос +

налог в муниципалитет +

пенсионный взнос +

взнос в профсоюз

и может выйти процентов за 25 спокойно в месяц

подоходный именно и правда не высокий, просто одполнение, что брутто-нетто ЗП в РФ это тупо подоходный налог, а не в РФ это еще дохрена всего, что платит сам работник

..

в рф страховые взносы тоже платятся и тоже легко уходят не то что за 25%, а за все 40.. ведь ставка есн 30% если не ошибаюсь.. плюс 13% подоходный = 43% от зп работника урезается..

разница лишь в том, что в рф отчисления платит работодатель сам 100%.. за счет ФОТ.. а в условной Германии платят 50% работник, 50% работодатель.. при все том же ФОТ...

так что по сути разницы между странами нет.. платят социалку все.. и немалую..

В то время как в других частях мира люди могут воспринимают налоги более комплексно.

Если бы гражданин РФ понимал, что брутто-нетто у него реально СОРОК процентов, а не 13, у него бы как-то ход мыслей поменялся и он бы подумал а куда они идут... Эти 40 процентов, которые ему даже бесплатных таблеток по рецепту не обеспечивают.

Хотелось бы надеяться, что поменялся бы. Но последние пара лет показали, что инфантилизму нет дна.

в Германии в корешке стоят ндфл и 4 других отчисления в соц.фонды (типа доля работника).. хотя что в одной, что в другой стране - они тупо в полном объеме удерживаются от зп и перечисляются работодателем..

при ФОТ 100 тыс рублей в РФ у работника в корешке будет стоять - твоя зп 70тыс., получай на руки условно 60тыс за минусом налога 13%..

в Германии при ФОТ 100 тыс. рублей в корешке будет стоять - твоя зп 85тыс. получай на руки те же 60 тыс., минус подоходный, минус твоя доля социалки, свою долю в таком то объеме я тож перечисляю..

- 3000 Евро заплатит примерно 2,5% подоходного налога

- 4000 Евро налог составит порядка 5%

- 5000 Евро - порядка 8,5%

- 7000 Евро в месяц - совместно заплатят 850 евро, т.е. 12% налога..

вот так выглядит прогрессивная шкала на загнивающем..

Проверьте Ваши цифры.

Зарубежный опыт. В каких странах действует прогрессивная шкала налогообложения

https://rg.ru/2024/03/14/zarubezhnyj-opyt-v-kakih-stranah-dejstvuet-progressivnaia-shkala-nalogooblozheniia.html

мой пример с 7000 евро - он типичный для немецкой семейной пары.. где муж допустим зарабатывает 4500 евро и имеет 3й налоговый класс (налог составит 380 евро), супруга имеет 2500 евро и 5й налоговый класс (допустим имеет 30 часов в неделю вместо 40, налог составит 500 евро).. вместе платят 900 евро с 7000 брутто семейного дохода

--

картинка с обычным калькулятором для подоходного налога зп супругов вам в помощь.. там вышло 895 евро общий налог..

да.. кстати с налогов в германии можно много чего списать (например дорога до работы) и потом вычеты получить.. так что ставка будет еще ниже..

PS в вашей ссылке устаревшие данные про Германию.. хоть и статья от 24года.. но такой налог как Solidaritaetszuschlag, называют просто SoLi - отменен еще в 2020 году...

https://www.smart-rechner.de/steuerklassen/rechner.php

Почитай за Швецию-как там бохато живут. Концлагерь

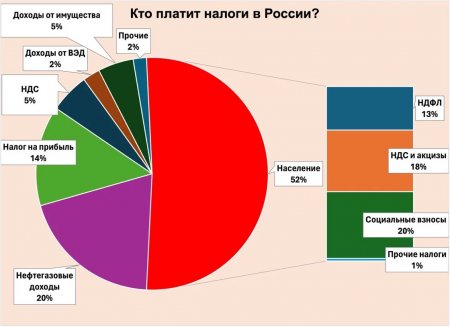

Во-вторых, нужно чётко зафиксировать, какие налоги платит население. Я в эту группу включал НДФЛ с налогом на совокупный доход, 72% внутреннего и импортного НДС (72% – доля населения в конечном потреблении, социальные налоги, ну и всякую мелочь, типа транспортного, на землю, таможенных сборов. Сразу скажу, что не стал тратить время на выделение штрафов и прочей мелочи – в охотах бюджета они составляют мизерные объемы.

Так или иначе каждый гражданин РФ платит до 70% из своей зп. В т.ч. на ведение преступной войны. Руские преступники оплачивают убийство своих соседей!

Участвовать в голосованиях и оставлять комментарии могут только авторизованные пользователи.

Если Вы уже зарегистрированы на сайте авторизуйтесь.

Если Вы еще не проходили процедуру регистрации - зарегистрируйтесь